Tilgungsplan mit Sondertilgung 2 Excel Vorlage hier kostenlos downloaden

Ein Tilgungsplan ist ein unerlässliches Werkzeug für jeden Darlehensnehmer, der den Überblick über seine Kreditrückzahlungen behalten möchte. Mit einem solchen Plan lassen sich die Tilgungsschritte genau verfolgen und effektiv verwalten. Besondere Aufmerksamkeit erfordert die Tilgungsrechner mit Sondertilgung, die bei Immobiliendarlehen oder langfristigen Finanzierungen erhebliche Zinsersparnisse ermöglichen kann.

Die Nutzung einer Excel Vorlage kostenlos schafft Transparenz im Rückzahlungsprozess und hilft dabei, den finanziellen Fortschritt darzustellen. So können Darlehensnehmer konkret sehen, wie sich zusätzliche Zahlungen auf die Gesamtlaufzeit und die anfallenden Zinskosten auswirken. Unser Kredit Tilgungsplan Excel ist ein hervorragendes Tool, das Ihnen die Beachtung all dieser Faktoren erleichtert.

Ein professioneller Darlehensrechner ist dabei mehr als nur eine Hilfe: Er ist ein essenzieller Bestandteil der Finanzplanung, der es ermöglicht, Sondertilgungen vorausschauend in die Darlehensstruktur zu integrieren und finanzielle Entlastungen im Lauf der Zeit zu realisieren. Laden Sie unsere Excel-Vorlage herunter und legen Sie den Grundstein für eine optimierte Kreditrückzahlung.

Was ist ein Tilgungsplan mit Sondertilgung?

Ein Tilgungsplan mit Sondertilgung ist ein strategisches Werkzeug in der Finanzplanung, das es Kreditnehmern ermöglicht, ihren Kredit schneller abzubezahlen, indem regelmäßige und zusätzliche Zahlungen kombiniert werden. Das Hauptziel ist es, die Laufzeit des Darlehens zu verkürzen und die zu zahlenden Gesamtzinsen zu reduzieren.

Definition und Bedeutung

Der Begriff „Tilgungsplan mit Sondertilgung“ bezieht sich auf einen detaillierten Zahlungsplan eines Darlehens, der neben den regelmäßigen Tilgungsraten auch Sondertilgungsmöglichkeiten berücksichtigt. Diese Sondertilgungen sind freiwillige, zusätzliche Zahlungen, die über die vereinbarte monatliche Rate hinausgehen und direkt zur Reduzierung des Hauptbetrags des Darlehens verwendet werden. Ein effektiver Tilgungsplan zu erstellen, erfordert eine genaue Planung und Abstimmung mit den finanziellen Möglichkeiten des Kreditnehmers.

Vorteile der Sondertilgung

Zu den wichtigsten Vorteilen eines Tilgungsplans mit Sondertilgung zählt die Flexibilität, den Kredit schneller abbezahlen zu können. Dies kommt vor allem dann zum Tragen, wenn unvorhergesehene finanzielle Mittel verfügbar werden. Solche Sondertilgungen reduzieren nicht nur die Restschuld schneller, sondern auch die Gesamtsumme der Zinsen, die über die Laufzeit des Darlehens anfallen.

| Parameter | Ohne Sondertilgung | Mit Sondertilgung |

|---|---|---|

| Total zurückgezahlter Betrag | Höher wegen zusätzlicher Zinsen | Niedriger durch schnelleres Abbezahlen |

| Zu zahlende Zinsen | Mehr Zinsen aufgrund verlängerter Laufzeit | Weniger Zinsen durch verkürzte Kreditlaufzeit |

| Finanzielle Flexibilität | Begrenzt | Erhöht durch mögliche Tilgungsfreiheiten |

Wie funktioniert ein Tilgungsplan?

Um die Dynamik und Struktur von Tilgungsplänen vollständig zu verstehen, ist es wichtig, deren grundlegende Bestandteile und Funktionsweisen zu kennen. Ein Tilgungsplan ist ein wesentliches Instrument für die Planung und Übersicht der Kreditrückzahlung, insbesondere bei Tilgungsdarlehen. In diesem Abschnitt beleuchten wir die Details, die für die Erstellung und das Verständnis eines solchen Plans erforderlich sind.

Aufbau eines Tilgungsplans

Ein sorgfältig strukturierter Tilgungsplan bildet die Basis für eine erfolgreiche Kreditrückzahlung. Er listet alle Zahlungen auf, die im Lauf der Zeit geleistet werden müssen, einschließlich des Tilgungs- und des Zinsanteils. Jede Rate verringert die Restschuld und die darauf berechneten Zinsen, was langfristig zu einer vollständigen Tilgung des Darlehens führt.

Zur Verdeutlichung kann die Tilgungsplan Berechnung in einer Tabelle dargestellt werden, die jeden Zahlungsvorgang in ihrer geplanten Reihenfolge zeigt und die schrittweise Reduktion der Schuld verdeutlicht.

Die Rolle der Zinsen

Die Zinsrechnung spielt eine kritische Rolle im Tilgungsplan. Zinsen werden auf den jeweils noch ausstehenden Kreditbetrag berechnet und stellen die Kosten des geliehenen Kapitals dar. Sie variieren je nach Zinssatz und Höhe der Restschuld, und ihre exakte Berechnung ist entscheidend für die Ermittlung der monatlichen Rate und der Gesamtkosten des Kredits.

Berechnung der monatlichen Rate

Die monatliche Rate eines Tilgungsdarlehens wird durch die Summierung der Tilgung und der Zinsen auf die Restschuld bestimmt. Diese Berechnung muss präzise erfolgen, um sicherzustellen, dass der Tilgungsplan realistisch und nachhaltig ist. Anpassungen in der Tilgung, wie Sondertilgungen, können dabei helfen, die Laufzeit des Kredits zu verkürzen und Zinskosten zu senken.

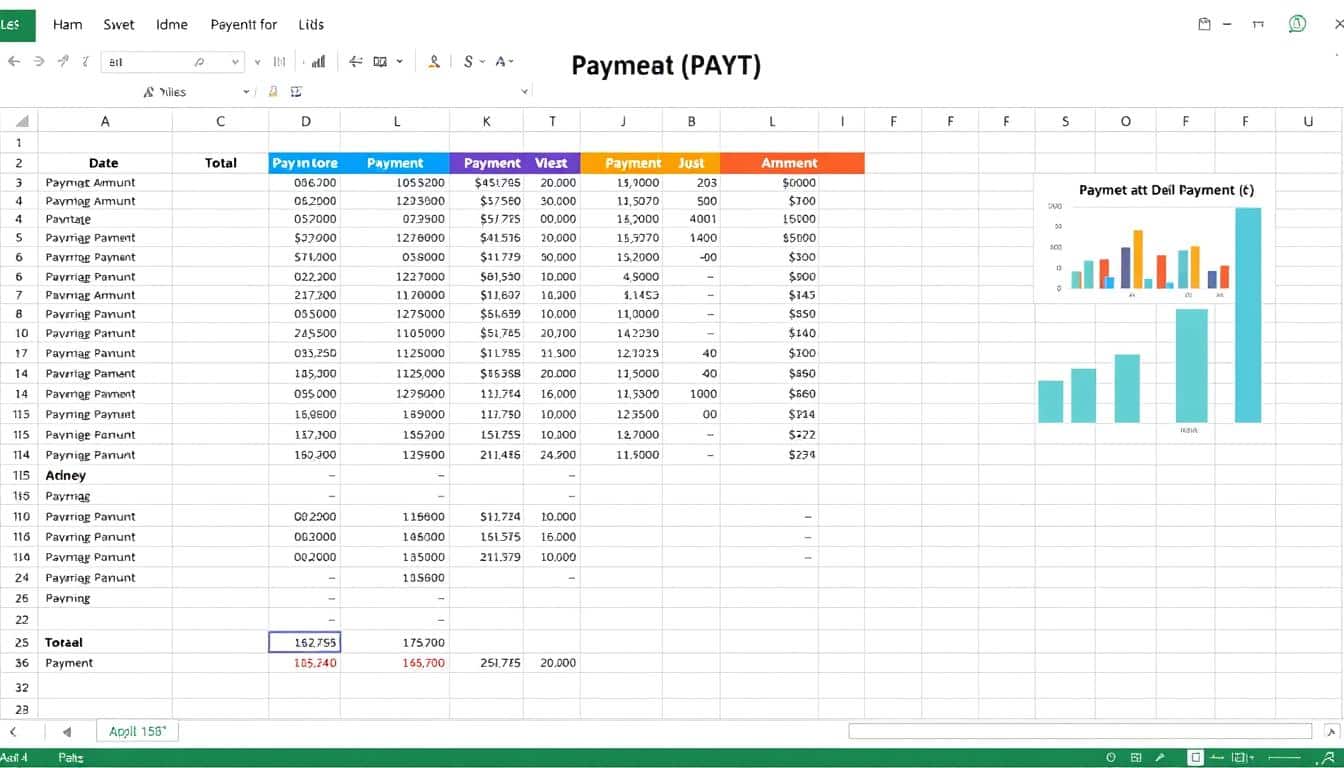

Die folgende Tabelle zeigt ein Beispiel, wie die monatliche Rate unter Einbeziehung von Zinsen und Tilgung im zeitlichen Verlauf aussieht, und unterstreicht die Bedeutung einer exakten Zinsrechnung und Tilgung für die erfolgreiche Rückzahlung des Kredites:

| Monat | Restschuld (€) | Zinsanteil (€) | Tilgungsanteil (€) | Monatliche Rate (€) |

|---|---|---|---|---|

| 1 | 20,000 | 83.33 | 416.67 | 500 |

| 2 | 19,583.33 | 81.18 | 418.82 | 500 |

| 3 | 19,164.51 | 79.02 | 420.98 | 500 |

| … | … | … | … | … |

| 24 | 9,692.45 | 40.38 | 459.62 | 500 |

Merkmale der Sondertilgung

Die Sondertilgung stellt eine attraktive Möglichkeit für Darlehensnehmer dar, ihren Kreditvertrag flexibel zu gestalten und früher als geplant abzuzahlen. Dies ist besonders vorteilhaft, wenn unerwartete finanzielle Mittel zur Verfügung stehen. Hierdurch können erhebliche Zinskosten gespart werden, da die Restschuld schneller reduziert wird.

Unterschied zwischen planmäßiger und außerplanmäßiger Tilgung

Im Rahmen des Kreditvertrags ist die planmäßige Tilgung eine verbindliche Vereinbarung, die in regelmäßigen Raten erfolgt. Das Sondertilgungsrecht erlaubt es hingegen, zusätzlich zur vereinbarten Rate, Zahlungen auf die Restschuld zu leisten, ohne dass dafür zusätzliche Gebühren anfallen. Dies bietet den Vorteil, dass der Darlehensnehmer bei finanziellen Spielräumen die Gesamtschuldenlast reduzieren kann.

Bei der Nutzung der Sondertilgung sollte immer das Sondertilgung Recht im Kreditvertrag beachtet werden. Nicht jeder Vertrag bietet die Option der Sondertilgung, und oft sind diese Rechte an bestimmte Bedingungen und Fristen gebunden.

Optionen für Sondertilgungen

Die Möglichkeit zur Sondertilgung wird in vielen Kreditverträgen als zusätzliche Option angeboten. Hierbei können Darlehensnehmer zwischen verschiedenen Sondertilgungsoptionen wählen, die je nach Kreditinstitut variieren:

- Jährlich feste Sondertilgungssummen bis zu einem bestimmten Prozentsatz der Restschuld.

- Variable, jederzeit mögliche Zahlungen, die auf die Restschuld geleistet werden können.

- Sonderzahlungen in Verbindung mit bestimmten Ereignissen, wie etwa Erbschaften oder Bonuszahlungen.

Es ist essenziell, dass Darlehensnehmer sich mit dem Sondertilgungsrecht vertraut machen und dieses in ihrem Kreditvertrag prüfen. Nur durch das Verständnis der eigenen Rechte und der strukturellen Möglichkeiten können sie die Vorteile einer Sondertilgung optimal nutzen.

Gestaltung eines Tilgungsplans mit Sondertilgung

Bei der Planung eines Tilgungsplans, der Sondertilgungen vorsieht, ist eine maßgeschneiderte Strategie entscheidend. Indem Darlehensnehmer ihre finanziellen Möglichkeiten realistisch einschätzen, können sie einen Tilgungsplan optimieren, um Sondertilgungen effizient zu nutzen und somit die Kreditlaufzeit zu verkürzen und die Zinskosten zu senken.

Anpassung an finanzielle Möglichkeiten

Die individuelle Finanzlage spielt eine zentrale Rolle. Jeder Tilgungsplan sollte Flexibilität für Sondertilgungen bieten, die ohne finanzielle Einschränkungen geleistet werden können. Die Wahl der Häufigkeit und Höhe der Sondertilgungen sollte basierend auf einer soliden Sondertilgung Strategie erfolgen, um finanzielle Überlastung zu vermeiden und dennoch den Kredit effektiv abzubauen.

Einfluss der Sondertilgung auf die Laufzeit und Zinskosten

Sondertilgungen haben einen direkten Einfluss auf die Kreditlaufzeit und die totalen Zinskosten. Durch vorzeitige Rückzahlungen wird die Restschuld schneller reduziert, was wiederum die Zinskosten über die gesamte Laufzeit minimiert. Diese strategische Reduzierung der Kreditlaufzeit trägt wesentlich zur finanziellen Entlastung bei.

| Ohne Sondertilgung | Mit Sondertilgung |

|---|---|

| Kreditlaufzeit 20 Jahre | Kreditlaufzeit 15 Jahre |

| Zinskosten €30.000 | Zinskosten €22.000 |

Die Tabelle verdeutlicht, wie eine Sondertilgung die Kreditlaufzeit verkürzen und die Zinskosten senken kann. Darüber hinaus kann die erhöhte Flexibilität in finanziellen Angelegenheiten das allgemeine Risiko von Zahlungsschwierigkeiten reduzieren.

Tilgungsplan mit Sondertilgung Excel Vorlage hier kostenlos downloaden

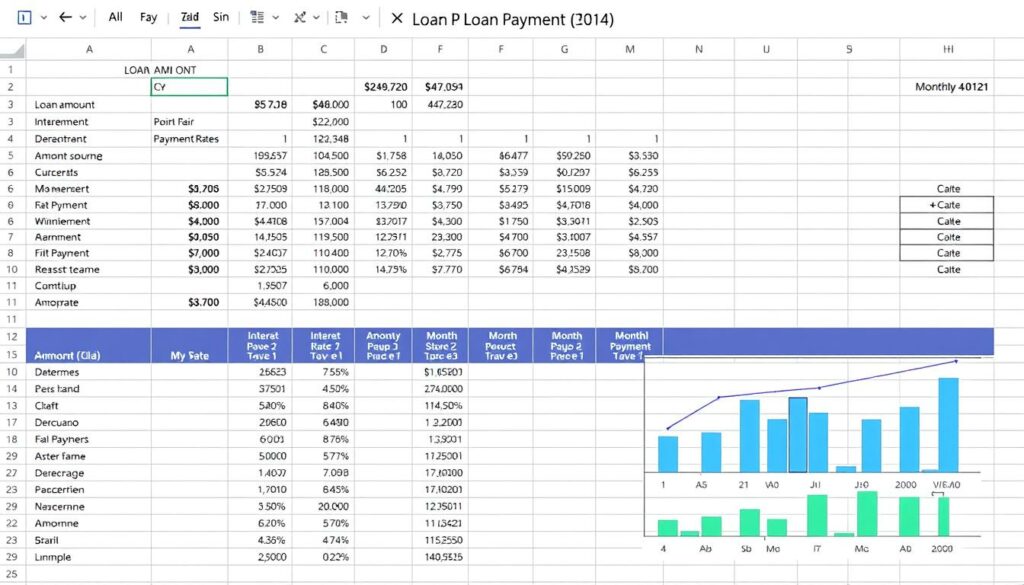

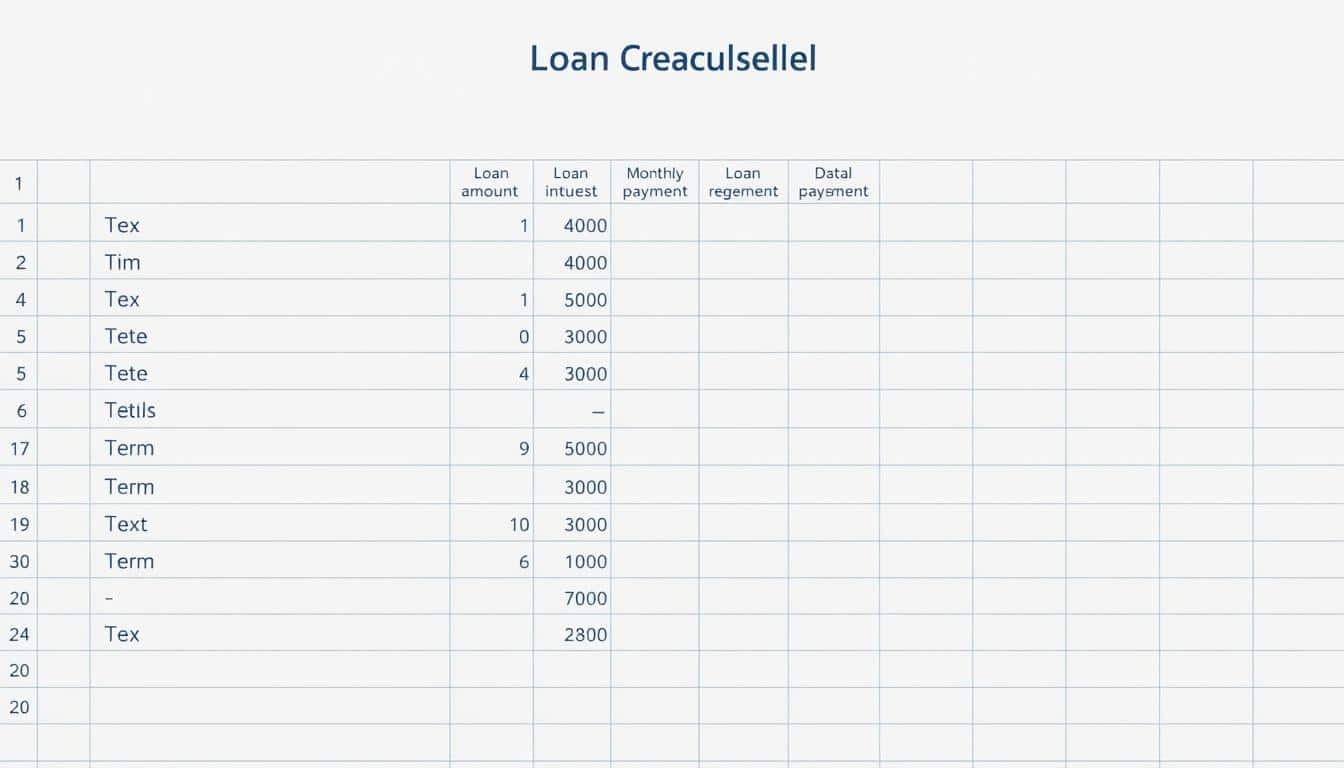

Unsere Tilgungsrechner Excel Vorlage unterstützt Darlehensnehmer effizient beim Verwalten ihrer Kredite und ermöglicht eine nahtlose Integration von Sondertilgungen in den Tilgungsplan. Benutzer, die auf der Suche nach einer präzisen und angepassten Lösung sind, können von der Sondertilgungsplan Vorlage profitieren, die leicht an die finanziellen Bedingungen des Einzelnen anpassbar ist.

Die Handhabung der Excel Kreditrechner Vorlage ist benutzerfreundlich gestaltet, sodass selbst Personen ohne tiefgreifende Excel-Kenntnisse die Vorlage mühelos verwenden können. Die Vorlage bietet eine klare Anleitung, wie Sondertilgungen effektiv in den Tilgungsplan eingebaut werden können, und sorgt damit für eine signifikante Reduzierung der Zinslast über die Laufzeit des Darlehens.

Dank der inkludierten Darlehensrechner mit Sondertilgung können Nutzer ihre zukünftigen Zahlungen genauestens planen und simulieren, welche Auswirkungen zusätzliche Zahlungen auf die Restschuld und die Laufzeit des Kredits haben. Diese Flexibilität macht den Tilgungsplan zu einem unschätzbaren Werkzeug für jede finanzielle Planung.

| Feature | Nutzen |

|---|---|

| Benutzerfreundliches Interface | Einfache Navigation und Anpassung ohne spezielle Excel-Kenntnisse |

| Integrierter Sondertilgungsrechner | Möglichkeit, Sondertilgungen zu planen und deren Einfluss auf Laufzeit und Zinsen zu sehen |

| Kostenlose Bereitstellung | Zugänglich für jeden, unabhängig vom Budget |

Das Herunterladen der Tilgungsrechner Excel Vorlage ist vollkommen kostenlos, und wir ermutigen jeden Darlehensnehmer, dieses Tool zu nutzen, um ein klares Bild seiner Finanzierungsoptionen zu erhalten. Passen Sie Ihren Tilgungsplan an und erleben Sie, wie komfortabel und effizient die Verwaltung Ihres Kredits sein kann.

Tipps für die Nutzung von Sondertilgungen

Um Ihre Hypothek schuldenfrei schneller abzubezahlen, ist die richtige Nutzung von Sondertilgungen entscheidend. Nachfolgend finden Sie wertvolle Ratschläge, wie Sie durch strategische Sondertilgungen nicht nur Ihre Schuldenlast minimieren, sondern auch deutlich an Zinskosten sparen können.

Richtiger Zeitpunkt für Sondertilgungen

Der optimale Tilgungszeitpunkt für eine Sondertilgung ist häufig abhängig von Ihrer persönlichen finanziellen Situation und den vertraglichen Optionen Ihres Kreditvertrags. Generell ist es ratsam, Sondertilgungen zu leisten, wenn Sie unerwartete finanzielle Mehrwerte, wie z.B. eine Erbschaft, Bonuszahlungen oder Steuerrückzahlungen erhalten. Dies reduziert die Hauptsumme Ihres Kredits schneller und führt zu geringeren Zinsbelastungen über die Laufzeit.

Strategien zur Maximierung der Effekte von Sondertilgungen

Die Entwicklung einer effektiven Sondertilgung Taktik kann erheblich zur Beschleunigung Ihrer Schuldenfreiheit beitragen. Einige effektive Strategien umfassen:

- Erhöhung der regelmäßigen Tilgungsrate um kleinere Sondertilgungen, um kontinuierlich die Restschuld zu verringern.

- Gezielte Sondertilgungen in Jahren mit niedrigerem Zinssatz, um die Gesamtbelastung durch Zinsen zu minimieren.

- Nutzung von Tilgungsrechnern, um den optimalen Einsatz von Sondertilgungen zu planen und deren Auswirkungen auf die Gesamtlaufzeit des Darlehens zu simulieren.

Die Anwendung dieser Taktiken unterstützt nicht nur eine schnelle Reduzierung der Schulden, sondern optimiert ebenfalls die gesamten Finanzierungskosten Ihrer Immobilie.

Rechtliche Aspekte und Vereinbarungen zur Sondertilgung

Beim Abschluss eines Darlehensvertrages stellt die Sondertilgungsklausel eine zentrale Komponente für zusätzliche Zahlungen gegenüber der regulären Tilgungsstruktur dar. Diese Vereinbarungen regeln genau, unter welchen Bedingungen und in welchem Umfang zusätzliche Rückzahlungen geleistet werden dürfen. Dabei ist es von elementarer Bedeutung, diese Vertragskomponente vor Unterzeichnung des Darlehensvertrages genau zu prüfen und zu verstehen. Es gilt sicherzustellen, dass die Sondertilgung Vereinbarung individuellen finanziellen Spielräumen entspricht und somit die Möglichkeit bietet, den Kredit flexibler und womöglich vorzeitig zurückzuzahlen.

In manchen Fällen kann eine Vorfälligkeitsentschädigung anfallen, wenn der Kreditnehmer eine über die Sondertilgungsklausel hinausgehende Tilgung vornimmt. Diese Entschädigung wird vom Kreditinstitut erhoben, um entgangene Zinseinnahmen auszugleichen. Die genaue Höhe und die Bedingungen für die Vorfälligkeitsentschädigung sollten klar im Darlehensvertrag festgelegt sein. Daher ist es ratsam, sich über potenzielle Kosten und Einschränkungen dieses Aspekts eingängig zu informieren.

Um von den Vorteilen einer Sondertilgung optimal profitieren zu können, sollten Kreditnehmer auf eine sorgsame Formulierung der Sondertilgungsklausel achten und gegebenenfalls juristische Beratung in Erwägung ziehen. Klar definierte und transparente Vereinbarungen bezüglich der Sondertilgung können langfristig zu erheblichen Ersparnissen führen und damit maßgeblich zur finanziellen Entlastung beitragen. Letztlich ermöglicht ein fundiertes Verständnis dieser rechtlichen Aspekte eine effektive und strategisch kluge Kreditrückzahlung.

FAQ

Was ist ein Tilgungsplan mit Sondertilgung?

Ein Tilgungsplan mit Sondertilgung ist ein detaillierter Zahlungsplan für ein Darlehen, der neben den regelmäßigen Raten auch zusätzliche, außerplanmäßige Zahlungen erfasst. Diese Option ermöglicht es dem Kreditnehmer, die Laufzeit des Kredits zu verkürzen und Gesamtzinsen zu sparen.

Welche Vorteile bietet eine Sondertilgung?

Sondertilgungen bieten die Möglichkeit, den Kredit schneller zurückzuzahlen und die insgesamt anfallenden Zinsen zu reduzieren. Außerdem erhöhen sie die finanzielle Flexibilität und können helfen, die Gesamtkosten eines Darlehens zu minimieren.

Wie wird ein Tilgungsplan berechnet?

Ein Tilgungsplan berechnet sich anhand des Darlehensbetrags, des Zinssatzes, der Laufzeit und der vereinbarten monatlichen Rate. Dabei wird sowohl der Tilgungsanteil als auch der entsprechende Zinsanteil für jede Rate berücksichtigt. Sondertilgungen ändern den Plan, da sie die Restschuld verringern und somit den Zinsanteil an den folgenden Raten anpassen.

Was ist der Unterschied zwischen planmäßiger und außerplanmäßiger Tilgung?

Planmäßige Tilgungen sind die im Darlehensvertrag ausgemachten, festgelegten Ratezahlungen. Außerplanmäßige Tilgungen, also Sondertilgungen, sind zusätzliche Zahlungen, die außerhalb dieses Rahmens erfolgen und die den Kredit schneller zurückführen und insgesamt weniger Zinsen kosten lassen.

Welche Optionen gibt es für Sondertilgungen?

Die Möglichkeiten für Sondertilgungen sind im Kreditvertrag festgelegt und können zum Beispiel die Möglichkeit beinhalten, jährlich einen bestimmten Prozentsatz der Restschuld zusätzlich zu tilgen. Die genauen Konditionen variieren je nach Darlehensvertrag und Kreditinstitut.

Wie sollte ein Tilgungsplan an finanzielle Möglichkeiten angepasst werden?

Bei der Erstellung eines Tilgungsplans mit Sondertilgung sollte auf die persönlichen finanziellen Verhältnisse geachtet werden. Sondertilgungen sollten so geplant werden, dass sie ohne finanzielle Engpässe möglich sind und dennoch eine Verkürzung der Kreditlaufzeit und Verringerung der Zinskosten bewirken.

Kann ich eine Excel-Vorlage für den Tilgungsplan mit Sondertilgung kostenlos erhalten?

Ja, es gibt kostenlose Excel-Vorlagen für Tilgungspläne mit Sondertilgungen, die online zum Download bereitstehen. Diese Vorlagen erleichtern es, den Überblick über die Kreditrückzahlung zu behalten und Sondertilgungen effizient zu planen.

Wann ist der richtige Zeitpunkt für eine Sondertilgung?

Der optimale Zeitpunkt für eine Sondertilgung hängt von mehreren Faktoren ab, wie z.B. von Ihren finanziellen Möglichkeiten und den Bedingungen Ihres Kreditvertrags. Generell gilt: Je früher Sondertilgungen vorgenommen werden, desto größer ist das Potenzial für Zinsersparnisse.

Welche rechtlichen Aspekte sind bei Sondertilgungen zu beachten?

Wichtig sind die Vereinbarungen im Kreditvertrag, die die Möglichkeit und Bedingungen von Sondertilgungen festlegen. Dazu zählen etwa die Sondertilgungsklausel, eventuelle Gebühren oder Vorfälligkeitsentschädigungen bei vorzeitiger Kreditrückzahlung.

Tilgungsplan mit Sondertilgung 2 Excel Vorlage Download

Jetzt hier downloaden! Dateiname: Tilgungsplan_mit_Sondertilgung_2.xlsx

DOWNLOAD